Einer aus der Gruft: INDIA AND U.S. CORPORATE GOVERNANCE COMPARED: DIE AUSWIRKUNGEN DES SARBANES-OXLEY ACT

3. April 2021 | von Michael A. Harris

Der folgende Text ist ein Forschungsaufsatz, den ich im Jahr 2005 während meines Jurastudiums geschrieben habe. Damals arbeitete ich in einer Anwaltskanzlei für Einwanderungsrecht als Sachbearbeiter und war ein Jahr lang in L-1 Visumanträge. Viele der Kunden, mit denen ich arbeitete, stammten aus Indien, und ich begann zu lernen, wie man Unternehmensunterlagen aus Indien liest. Als ich also einen Kurs über vergleichende Unternehmensführung belegte und gebeten wurde, ein Land und einen Bereich seines Gesellschaftsrechts auszuwählen, wählte ich Indien. Im Folgenden finden Sie den Aufsatz, ohne weitere Aktualisierungen, sowie die Präsentation, die ich vor meiner Klasse gehalten habe.

Die rasante Entwicklung der indischen Unternehmenskultur, die in den letzten 15 Jahren "das am zweitschnellsten wachsende Land der Welt [war],"[1] ist erstaunlich. Es wird vorausgesagt, dass das Wirtschaftswachstum in den nächsten zehn Jahren noch weiter zunehmen und schließlich das schnellste Wachstum der Welt sein wird.[2] Eine Studie von Goldman Sachs aus dem Jahr 2003 prognostiziert, "dass Indiens Wirtschaft in 10 Jahren größer sein wird als die Italiens und in 15 Jahren die Großbritanniens überholt haben wird. Im Jahr 2040 wird das Land die drittgrößte Wirtschaft der Welt haben".[3] Was Indien erlebt, ist für die Vereinigten Staaten vielleicht wichtiger als die Bedrohung durch die Abwanderung von US-Unternehmen ins Ausland oder das Outsourcing, denn es bietet die Möglichkeit, ein vergleichbares Unternehmensumfeld zu beobachten, das sich nicht sehr von dem der USA unterscheidet.

Zunehmende Globalisierung oder Verflachung der Weltwirtschaft,[4] die von der sich entwickelnden US-Wirtschaft und der zunehmenden Verfügbarkeit des Internets angeführt wird, hat dazu geführt, dass Länder wie Indien zu neuen und aufstrebenden Marktführern geworden sind. Die Republik Indien hat eine geschätzte Bevölkerung von 1,1 Milliarden Menschen, mehr als 15 Prozent der Weltbevölkerung, nur in China leben mehr Menschen. Indien hat fast die dreifache Bevölkerungszahl der USA, ist aber geografisch nur ein Drittel so groß. Zu Indien gehören 28 Bundesstaaten, 7 Unionsterritorien und das Nationale Kapitolsterritorium (Delhi). Wie die USA hat auch Indien drei Regierungszweige - allerdings basiert das System auf dem britischen System, das es als Kolonie geerbt hat, und ist föderalistisch aufgebaut. Doch damit enden die Gemeinsamkeiten auch schon, denn die indische Bundesregierung darf viel mehr Kontrolle über ihre Bundesstaaten ausüben als die USA.[5]

Die starke Bundesregierung Indiens ermöglicht ihr die vollständige Kontrolle über die Gründung und Regulierung von Unternehmen. Die Bundesstaaten, die keine Regeln für die Gründung von Unternehmen aufstellen, sind jedoch sehr mächtig in ihrer eigenen Gesetzgebung geworden, um ausländische Unternehmen anzulocken. Bundesstaaten wie Karnataka, in dem sich die Großstadt Bangalore befindet, haben gezeigt, dass sie in der Lage sind, andere Bereiche des Unternehmenslebens zu regeln, z. B. Steuererleichterungen, Arbeitsanforderungen und andere branchenspezifische Vorschriften.[6] Allein in Karnataka sind 65 der 500 weltweit führenden Unternehmen ansässig.[7] Die Reformen der Zentralregierung sind jedoch der unmittelbare Grund für Indiens Wirtschaftswachstum.

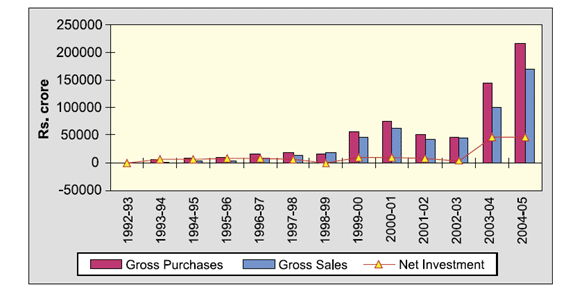

1991 führte Indien Reformen seiner Investitions- und Wertpapiermärkte sowie anderer eingeschränkter Handels- und Finanzbereiche durch.[8] Eine dieser offensichtlichen Änderungen trat 1992 in Kraft, als es ausländischen institutionellen Anlegern erlaubt wurde, in indische Wertpapiere zu investieren.[9] Nach dem 11. September beendete Präsident Bush die von den USA verhängten Sanktionen gegen Indien wegen der Atomtests von 1998, wodurch Millionen von Dollar an Wirtschaftshilfe gestoppt wurden, darunter auch Mittel für die Entwicklung des indischen Wertpapiermarktes.[10] Doch ironischerweise schadete dies Indien nicht immens, denn 1998 begannen die ausländischen Kapitalinvestitionen in Indien in die Höhe zu schnellen. Darüber hinaus verzeichnete Indien nach der Aufhebung der US-Sanktionen, insbesondere nach der Verabschiedung des Sarbanes-Oxley Act (SOX) und in der Post-Enron-Ära, sogar noch mehr ausländische Investitionen (siehe Abbildung 1). Heute sind die USA "Indiens größter Handelspartner" und "größter Investitionspartner mit einem Anteil von 17%".[11] Da Indien sowohl bevölkerungsmäßig als auch wirtschaftlich weiter wächst, werden seine jungen Arbeitskräfte die Entwicklung weiter vorantreiben.[12] Je mehr die USA also die Gründe für das indische Wachstum verstehen, z.B. durch einen Vergleich der Reaktionen von Unternehmen und Märkten beider Länder auf Elemente des Wandels (z.B. den Enron-Skandal und SOX), desto besser werden die USA in der Lage sein, ihr geltendes Recht anzupassen.

I. U.S. Outsourcing: Trends und Statistiken mit Beteiligung von Indien

Infolge des bevorzugten Status Indiens in der Welt ist das Land zum weltweit größten Anbieter von ausgelagerten Arbeitsplätzen für ausländische Unternehmen aufgestiegen.[13] Laut einem Bericht der indischen National Association of Software and Service Companies (NASSCOM) wurde der Gesamtwert des Outsourcings nach Indien im Jahr 2005 auf $17,2 Milliarden oder 44 Prozent des weltweiten Gesamtwerts geschätzt.[14] ... Etwa 80 Prozent der Fortuna 500 Unternehmen lagerten 2004 mindestens eine Tätigkeit nach Indien aus, verglichen mit 60 Prozent im Jahr 2003, so der Bericht weiter." Der Vorsitzende von NASSCOM, S. Ramadorai, sagt voraus, dass "der indische Marktanteil bis März 2008 auf 51 Prozent steigen wird..."[15] Darüber hinaus weist die Associated Press darauf hin, dass dieser Markttrend wahrscheinlich dadurch beeinflusst wurde, dass das indische Gehalt für Softwareentwickler zwischen $18 und $26 [pro Stunde] liegt... im Vergleich zu $55 bis $65 pro Stunde in den Vereinigten Staaten und Europa".[16] Derzeit sind die größten Outsourcing-Konkurrenten Indiens Kanada (32 Prozent Marktanteil), China (4,9 Prozent) und osteuropäische Länder (4,5 Prozent).[17]

Einige der größten ausgelagerten Produkte Indiens sind die Softwareentwicklung, Dienstleistungen im Bereich der telefonischen Kundenkommunikation und die Fertigung.[18] In einem Bericht an Präsident Bush, der von den Vorstandsvorsitzenden von fünf US-Unternehmen und zehn der größten indischen Unternehmen verfasst wurde, heißt es, dass umfangreichere US-Investitionen in Indien dazu beitragen würden, "die kostengünstige Produktion zu verbessern".[19] Dennoch sind verstärkte US-Investitionen auf dem Weg, da Unternehmen wie Cisco Systems, der größte Hersteller von Computernetzwerken, "$1,16 Milliarden in Indien investieren und seine Belegschaft [in Indien] verdreifachen wird, und Unternehmen wie Intel und Microsoft [haben] schnell [reagiert]... mit eigenen Zusagen".[20] Der CEO von Cisco hat erklärt, dass Indien aufgrund seines Marktpotenzials in fünf Jahren der größte asiatische Markt für Cisco sein könnte.[21] Präsident Bushs Vorschlag, dass die amerikanischen und indischen CEOs einen Bericht über die Unternehmensentwicklung zwischen den beiden Ländern vorlegen, ist ein Beweis dafür, "dass indische und US-amerikanische Unternehmen Katalysatoren für eine enge Beziehung zwischen den beiden Ländern sind."[22]

II. Zusammenfassung der Geschichte des Gesellschaftsrechts in Indien

A. Die Auswirkungen der Kolonialgeschichte auf Corporate India.

Indien ist ein Land mit vielen verschiedenen Kulturen, mit 17 wichtigen Sprachen und die größte Demokratie der Welt. Das Land hat sich diese Auszeichnung hart erkämpft. Die europäische Präsenz in Indien reicht bis ins siebzehnte Jahrhundert zurück. 1757 übernahmen die Briten die politische Kontrolle über Indien.[23] Vor der Unabhängigkeit Indiens von Großbritannien im Jahr 1947 wurde die industrielle Entwicklung Indiens durch die britische Wirtschaftspolitik stark eingeschränkt.[24] Von 1950 bis 1951 gab es Personen, die "mehrere Direktorenposten und umfangreiche Verflechtungen in indischen und britischen Unternehmen" innehatten.[25] Eine in dieser Zeit durchgeführte Studie ergab, dass "neun führende indische Industriellenfamilien fast 600 Direktorenposten oder Partnerschaften in der indischen Industrie innehatten".[26] Auf der Grundlage der Empfehlungen eines 1950 gebildeten Ausschusses für Gesellschaftsrecht verabschiedete Indien 1956 ein überarbeitetes Gesellschaftsgesetz, das auf der Geschichte der vielen seit 1908 verabschiedeten Gesetze zur Regulierung von Unternehmen basiert.[27] Seitdem wurde das Unternehmensgesetz 24 Mal geändert, darunter 1988 und 2002. Das Gesetz von 1956 bleibt jedoch die Grundlage für die Durchsetzung von Unternehmensrechten.[28]

Das postkoloniale Indien hat Phasen von starkem Isolationismus, sozialistischen Bewegungen und großen Kriegen (vor allem mit Pakistan, das 1947 bei der Teilung Indiens entstand) durchlaufen. Indien hat derzeit eine der größten Konzentrationen von Armen in der Welt. Es ist ein Land, in dem es zwar "mehrere Silicon Valleys gibt, aber auch drei Nigerias, mehr als 300 Millionen Menschen, die von weniger als einem Dollar pro Tag leben.[29] Die Mittelschicht umfasst jedoch ebenso viele Menschen und wächst stark.[30] So entstand in Indien ein Recht, das tief im englischen Common Law verwurzelt ist, und eine ähnliche Erfahrung wie in den Vereinigten Staaten.

B. Unternehmensreformen in Indien.

Im Jahr 2003 schuf das indische Ministerium für Unternehmensangelegenheiten als Reaktion auf US-Unternehmensskandale und rechtliche Entwicklungen wie das Sarbanes-Oxley-Gesetz in den USA und die EU-Prüfungsrichtlinie das Nationale Stiftung für Corporate Governance (NFCG), einer gemeinnützigen Organisation.[31] Im Jahr 2003 verabschiedete das Ministerium für Unternehmensangelegenheiten eine Änderung des Gesellschaftsgesetzes, mit der neue Gesetze für "[1] die Unabhängigkeit der Wirtschaftsprüfer, [2] die Beziehung zwischen den Wirtschaftsprüfern und der Unternehmensleitung und [3] unabhängige Direktoren im Hinblick auf die Verbesserung der Corporate Governance-Praktiken im Unternehmenssektor" geschaffen wurden.[32] Im Jahr 2003 schlug die indische Regierung nach der oben genannten Änderung und einer weiteren Untersuchung von Sarbanes-Oxley weitere Änderungen des Gesetzes vor und begann mit der Ausarbeitung zahlreicher Empfehlungen.[33]

Im Jahr 2004 veröffentlichte die indische Regierung als Reaktion auf die Gesetzesänderungen des Vorjahres ein Konzeptpapier zum Gesellschaftsrecht (das, was die US-Regulierungsbehörden als Vorschlag für neue Vorschriften und Kommentare bezeichnen würden), um die indischen Gesetze weiter zu reformieren. Das Konzeptpapier sah Änderungen in den folgenden Bereichen vor:

- Gründung der Gesellschaft und andere organisatorische Angelegenheiten

- Buchhaltung und Audit

- Verwaltung des Unternehmens

- Befugnisse der Zentralregierung Durchführung von Inspektionen und Untersuchungen in Unternehmen

- Umstrukturierung von Unternehmen durch Fusion, Konsolidierung usw.

- Liquidation von Unternehmen

- Andere Unternehmen, die sich registrieren lassen können

- Produzierende Unternehmen, eine separate Klasse von Unternehmen

- Ausländische Unternehmen, Straftaten und Sanktionen sowie sonstige Bestimmungen[34]

Letztendlich wurden diese Reformen von der indischen Börsenaufsichtsbehörde (SEBI) übertrumpft, als sie ihre Clause-49-Verordnung verkündete, bevor die Änderungen des Companies Act in Kraft treten konnten. Experten sind der Meinung, dass die Initiative der SEBI-Behörde, die Führung in diesem Bereich der Unternehmensführung zu übernehmen, die bessere Option ist, da befürchtet wurde, dass eine neue Konsolidierung des Companies Act mehr "Bürokratie" mit sich bringen würde.[35]

C. Aktuelles Gesellschaftsrecht in Indien.

Nach den Richtlinien des Ministeriums für Unternehmensangelegenheiten sind für die Gründung eines neuen Unternehmens folgende Angaben erforderlich: (1) Gesellschaftsvertrag und Satzung, (2) Konformitätserklärung, (3) Bekanntmachung des eingetragenen Sitzes des Unternehmens, (4) Namen der Direktoren, Manager oder Sekretäre.[36] Diese Regeln ähneln sehr den allgemeinen Anforderungen für die Gründung von Unternehmen in den meisten US-Bundesstaaten. Da die indische Zentralregierung jedoch die volle Macht hat, hat sie auch den "Wettlauf nach unten" beseitigt, der in vielen US-amerikanischen Gesellschaftsgründungsprogrammen enthalten ist. Ein Beispiel dafür ist die indische Regelung der Stimmrechte der Aktionäre: "Nach den indischen Regeln und Vorschriften haben alle Aktionäre das Recht, an Hauptversammlungen teilzunehmen und abzustimmen."[37] Wenn in Indien jemand "mehr als 15 Prozent der Aktien oder Stimmrechte erwirbt, muss der Erwerber ein öffentliches Aktienangebot machen und eine Fusion genehmigen ... [und] die Vorschriften erfordern eine Abstimmung der Aktionäre von 75 Prozent." [38] Der Companies Act schreibt vor, dass eine Jahreshauptversammlung (Annual General Meeting, AGM) "jedes Jahr abgehalten werden muss und dass die Einberufung der Versammlung mindestens 21 Tage vor der Versammlung an alle Aktionäre geschickt werden muss. Zusätzlich zur Jahreshauptversammlung erlaubt der Companies Act den Aktionären, die 10 Prozent der Stimmrechte oder des eingezahlten Kapitals kontrollieren, eine außerordentliche Hauptversammlung einzuberufen.[39] Ohne eine mächtige Zentralregierung würden die Rechte der Aktionäre von Land zu Land variieren.

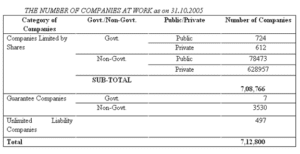

Im Oktober 2005 waren in Indien fast 80.000 nichtstaatliche öffentliche Unternehmen aktiv registriert (siehe Abbildung 2). Was die privaten Unternehmen betrifft, so sind derzeit über 600.000 aktiv und registriert. Für indische Unternehmen, die außerhalb des Landes tätig werden wollen, sind nicht die eigenen Gesetze, sondern die Auswirkungen eines globalen Marktes der Auslöser für die Einhaltung neuer gesetzlicher Anforderungen.[40] Diese Art der freiwilligen Einhaltung von Vorschriften wird weitgehend als Ergebnis von Trends in der Unternehmensführung gesehen, die darauf abzielen, die weltweiten Bemühungen um mehr Transparenz zu fördern. Ein weiterer Grund für diese freiwillige Bewegung in Indien ist wahrscheinlich auch das langsame Justizsystem, das 10 bis 20 Jahre brauchen kann, um ein Urteil im Gesellschaftsrecht zu fällen.[41] Dies ist sicherlich ein klarer Vorteil der Tatsache, dass jeder Bundesstaat in den USA sein eigenes Gesellschaftsrecht verwaltet. Staaten wie Delaware, die einen großen Teil der Unternehmensgeschichte umfassen, haben dies leicht gemacht. Mit der Entwicklung von Sarbanes-Oxley - einem von der Bundesregierung verabschiedeten Gesetz - stellt sich die Frage, ob sich die USA auf ein Gesellschaftssystem zubewegen, bei dem die Gerichte der Bundesstaaten das Bundesrecht auslegen. Wird diese Art von System auch in Indien entwickelt? Das heißt, erlebt Indien das Wachstum eines Gesellschaftssystems, das von der Bundesregierung reguliert wird? in Zusammenarbeit mit den Staatenoder ohne jeglichen staatlichen Einfluss.

III. Zusammenfassung des U.S.-Unternehmensrechts in Bezug auf Sarbanes-Oxley

A. Überblick über das Sarbanes-Oxley-Gesetz

Ein wichtiges Ergebnis des Sarbanes-Oxley Act (SOX) war die Einrichtung eines Accounting Oversight Board zur Überwachung der Prüfungen von Aktiengesellschaften, die den amerikanischen Wertpapiergesetzen unterliegen. Das Board wurde "als private Non-Profit-Organisation eingerichtet, um die Prüfungen öffentlicher Unternehmen zu überwachen und "das öffentliche Interesse an der Erstellung informativer, genauer und unabhängiger Prüfungsberichte zu fördern".[42] Abschnitt 301 des Gesetzes weist die SEC an, von jedem Unternehmen, das an einer US-Börse notiert ist, zu verlangen, dass es über einen Prüfungsausschuss verfügt, "der sich aus unabhängigen Vorstandsmitgliedern zusammensetzt und direkt für die Bestellung, Vergütung und Beaufsichtigung von Abschlussprüfern zuständig ist....".[43] Abschnitt 407 hat auch eine zusätzliche Anforderung, dass "mindestens ein Mitglied des Prüfungsausschusses ein "Finanzexperte" mit Erfahrung in den U.S. GAAP [Generally Accepted Accounting Principles in the United States] ist, oder die Gründe offen zu legen, warum kein solcher "Finanzexperte" im Prüfungsausschuss sitzt."[44] Abschnitt 302 legt fest, dass jeder CEO und CFO in jedem Quartals- und Jahresbericht bestätigen muss, dass "darin nichts Irreführendes enthalten ist... [und] dass in ihrem Unternehmen besondere interne Kontrollen eingerichtet wurden, um sicherzustellen, dass alle wesentlichen Informationen diesem Amtsträger zur Kenntnis gebracht werden".[45]. Abschnitt 402 verbietet es öffentlichen Unternehmen, "Kredite zu gewähren oder aufrechtzuerhalten oder Darlehen an Direktoren und leitende Angestellte zu vergeben".[46]

Abschnitt 404 Kosten: Die Unternehmen sind verpflichtet, Berichte "über die Wirksamkeit ihrer internen Kontrollen für die Finanzberichterstattung zu erstellen, und die begleitenden Bescheinigungen setzen das Unternehmen und seine leitenden Angestellten einer möglichen zivil- und strafrechtlichen Haftung aus, wenn sie falsch sind".[47] CEOs und CFOs drohen $1 Mio. an Bußgeldern und/oder Gefängnis für Fehler, die u.a. darin bestehen, dass sie "in ihrem Bericht nicht erklären, ob wirksame Kontrollen vorhanden sind, und nicht angeben, welchen Rahmen das Management für die Gestaltung und Prüfung der Wirksamkeit verwendet hat" und dass sie nicht über "[wesentliche] Änderungen der Kontrollen und alle wesentlichen Schwachstellen ... [berichten], was die externen Prüfer [auch] bescheinigen und zu den Aussagen des Managements Stellung nehmen müssen."[48]

Abschnitt 406 verpflichtet ein börsennotiertes Unternehmen, gemäß den Vorschriften des Securities Exchange Act (SEC) offenzulegen, ob ein Ethikkodex für leitende Angestellte im Finanzbereich angenommen wurde, oder eine Erklärung abzugeben, warum ein solcher Kodex nicht angenommen wurde.[49] Abschnitt 906 sieht vor, dass strafrechtliche Sanktionen gegen jeden verhängt werden, der vorsätzlich und/oder wissentlich gegen diese Zertifizierungsbestimmungen verstößt.[50] Aufgrund des Erfordernisses der Kenntnis müssen potenzielle Kläger jedoch nachweisen, dass die Unternehmensverantwortlichen tatsächlich wussten, dass sie Dokumente fälschten.[51] Nach Ansicht des derzeitigen Präsidenten und CEO der NASDAQ hatte SOX die unbeabsichtigte Folge, dass die Aktienmärkte und die Unternehmen, die sich durch weniger Risiken, weniger Vorschriften, weniger Kosten und weniger Aufwand Vorteile verschaffen wollten, einen "Wettlauf nach unten" auslösten.[52]

B. Wie kann SOX reformiert werden?

Im Jahr 2005 wurde ein Oversight Systems Finanzieller Exekutivbericht on SOX führte eine Umfrage unter mehr als 200 "Führungskräften aus dem Finanzbereich durch und fand heraus, dass eine signifikante Mehrheit der Meinung ist, dass sich nach der Umsetzung der [SOX-Kontroll-]Anforderungen" nur sehr wenig als nützlich erwiesen hat.[53] Fast die Hälfte der Befragten gab an, dass "die Einhaltung der SOX-Vorschriften zu einer Verringerung des Betrugs- und Fehlerrisikosund sie haben jetzt effizientere Abläufe".[54] Darüber hinaus ergab eine Umfrage von Ernst & Young aus dem Jahr 2005, dass "87%...eine verbesserte Verantwortlichkeit und Eigenverantwortung für die Kontrollen" feststellten.[55] Der ehemalige SEC-Vorsitzende Harvey Pitt sagte: "SOX hat sicherlich und erheblich gestiegene Kosten für die Einhaltung der Vorschriften durch die Unternehmen."[56]

SOX hat sich als nützlich erwiesen, um die Korruption in amerikanischen Unternehmen zu bekämpfen. Der tatsächliche Nutzen wird sich jedoch erst in der Zukunft zeigen, vor allem wegen des neuen Wettlaufs zur Privatisierung.[57] Das größte Hindernis für börsennotierte Unternehmen, die versuchen, SOX umzusetzen, sind die Kosten nach Abschnitt 404.[58] Dem Wall Street Journal zufolge entscheiden sich 90 Prozent der kleinen internationalen Unternehmen, die an die Börse gehen wollen, wegen der Kosten und Bedenken im Zusammenhang mit dem SOX für eine Notierung im Ausland".[59] Der Beratende Ausschuss der SEC für kleinere börsennotierte Unternehmen (Advisory Committee on Smaller Public Companies) ist der Ansicht, dass es "eine Befreiung von Abschnitt 404 für Unternehmen mit einer Marktkapitalisierung von weniger als $128 Millionen und einem Umsatz von weniger als $125 Millionen ... [und eine teilweise Befreiung für Unternehmen] mit einer Marktkapitalisierung von bis zu $787 Millionen geben sollte, solange sie einen Umsatz von weniger als $250 Millionen haben".[60] Wenn diese Ausnahmeregelungen in Kraft wären, so der SEC-Ausschuss, "würden die ausgenommenen [Unternehmen] nur 6% der US-Marktkapitalisierung ausmachen, was bedeutet, dass Abschnitt 404 immer noch vollständig auf 94% der Aktienmarktkapitalisierung anwendbar wäre."[61]

Nach der Verabschiedung von SOX zeigen die Statistiken, dass öffentliche US-Unternehmen zunehmend in den privaten Status zurückkehren. In den ersten acht Monaten des Jahres 2003 waren bereits sechzig öffentliche Unternehmen in die Privatwirtschaft überführt worden, gegenüber neunundvierzig im gleichen Zeitraum des Jahres 2002 und zweiunddreißig im Jahr 2001. ... Die Zahl der Unternehmen, die in den sechzehn Monaten nach der Verabschiedung des Sarbanes-Oxley-Gesetzes in die Privatwirtschaft überführt wurden, belief sich auf 120, 30 Prozent mehr als in den sechzehn Monaten vor der Verabschiedung des Gesetzes am 30. Juli 2002."[62] SOX hat es auch internationalen Unternehmen, die versuchen, in der Öffentlichkeit zu bestehen, sehr schwer gemacht,[63] "[Die] strengen Anforderungen von Abschnitt 301 ... sind für die Gesetze des Heimatlandes vieler ausländischer [Unternehmen] schlecht geeignet und stehen in einigen Fällen sogar im Widerspruch dazu."[64]

IV. Indiens gesellschaftsrechtliche Version von "Sarbanes-Oxley" und verwandte Bestimmungen

A. Überblick

Indien hat zwei Stellen in seinem Rechtssystem, an denen eine Art "Sarbanes-Oxley" (SOX) Gesetz auftaucht: (1) Companies Act und (2) Clause 49, eine von der indischen Börsenaufsicht Securities and Exchange Board of India (SEBI) erlassene Vorschrift für börsennotierte Unternehmen.. Im Jahr 2002 überarbeitete die SEBI ihre Anforderungen an börsennotierte Aktiengesellschaften "mit Klausel 49, [mit] obligatorischen und nicht-obligatorischen Corporate Governance-Bestimmungen".[65] Nach der Einführung des SOX wurden die Anforderungen für börsennotierte Aktiengesellschaften 2004 erneut geändert, um die nach Ansicht der SEBI besten Bestimmungen des SOX zu übernehmen.[66] Das Ministerium für Unternehmensangelegenheiten ist für die Durchsetzung aller Bestimmungen der SOX-ähnlichen Gesetze zuständig, die in seinen Zuständigkeitsbereich fallen. Die Reformen der SEBI aus dem Jahr 2004 traten am 1. Januar 2006 in Kraft und zielten wie SOX auf "mehr Transparenz in der Art und Weise, wie indische Unternehmen ihre Geschäfte betreiben".[67]

B. Grundlegende Merkmale der indischen SOX-Gesetze: Vorstand.

Anders als in den USA unter SOX, das einen separaten Prüfungsausschuss verlangt, verlangt die SEBI-Kommission in Indien nur, dass die Vorstände der Unternehmen teilweise unabhängig sind. Die Klausel 49 der SEBI verlangt, dass "mindestens ein Drittel des Vorstands nicht-exekutiv und die Mehrheit davon unabhängig sein muss."[68] Klausel 49 legt zusätzlich fest, dass ... [wenn] der Vorstandsvorsitzende eine Führungskraft ist, 50 Prozent des Vorstands aus unabhängigen Direktoren bestehen [müssen]".[69] Die Unabhängigkeit des Verwaltungsrats ist durch die Anzahl der unabhängigen Direktoren in Indien begrenzt.[70] Der Companies Act verlangt jedoch weniger, da er vorschreibt, "dass 33 Prozent der Vorstandsmitglieder oder zwei Mitglieder, je nachdem, welcher Wert höher ist, anwesend sein müssen...und [es] gibt keine Bestimmung, die vorschreibt, ob nicht-exekutive oder unabhängige Mitglieder anwesend sein müssen."[71] Nach dem Companies Act und Klausel 49 ist ein unabhängiger Direktor "ein nicht geschäftsführender Direktor, der:

(i) abgesehen von der Vergütung des Direktors keine wesentlichen finanziellen Beziehungen oder Transaktionen mit dem Unternehmen hat

(ii) nicht mit dem Projektträger oder einer Person in der Geschäftsleitung im Vorstand oder einer Ebene darunter verbunden ist,

(iii) in den letzten drei Jahren nicht als Führungskraft tätig war,

(iv) in den letzten drei Jahren nicht Partner einer Abschlussprüfungsgesellschaft, einer internen Prüfungsgesellschaft oder einer Firma, die Beratungsdienste für das Unternehmen erbringt, ist oder war,

(v) kein wesentlicher Lieferant, Dienstleister oder Kunde oder Leasinggeber oder Leasingnehmer des Unternehmens ist, was die Unabhängigkeit des Direktors beeinträchtigen könnte,

(vi) kein wesentlicher Aktionär (mit 2% oder mehr Stimmrechten) der Gesellschaft ist.”[72]

Zusätzlich zu den indischen Anforderungen an unabhängige Vorstandsmitglieder wurden weitere Reformen vorgeschlagen, wie z.B. "mehr Autonomie für das Management... [unabhängige] Nominierungsausschüsse auf Vorstandsebene zur Ernennung von Vorstandsmitgliedern... [geringere] Einmischung der Minister des Sektors... [und] eine [Konzentration] auf die Rentabilität durch die Kopplung der Vergütung des oberen Managements an die Leistung".[73]

C. Grundlegende Merkmale der indischen SOX-Gesetze: Strafen

Im Gegensatz zum Sarbanes-Oxley-Gesetz scheinen die Sanktionen von Klausel 49 nicht streng durchgesetzt zu werden. Die härteste Strafe für die Nichteinhaltung der Anforderungen ist die Streichung eines Unternehmens von der Liste der verkehrsfähigen Wertpapiere.[74] Da Indien jedoch die Börsennotierung eines Unternehmens nicht regelmäßig aufhebt, weil die SEBI befürchtet, dass sich dies negativ auf Minderheitsaktionäre auswirken würde, "indem ihnen die Möglichkeit genommen wird, sich von den Aktienmärkten zurückzuziehen,"[75] Die Einhaltung von Klausel 49 erweist sich als schwierig. Aufgrund dieser mangelnden Durchsetzung halten sich 20 Prozent der an der Bombay Stock Exchange (einer der beiden größten Wertpapierhandelsmärkte Indiens) notierten Unternehmen, d.h. über 1.000 Unternehmen, nicht an die Bestimmungen.[76] Obwohl diese 20 Prozent nur "weniger als 5 Prozent der gesamten Marktkapitalisierung ausmachen und nur ein geringes oder gar kein Handelsvolumen haben, gibt die Zurückhaltung der Regulierungsbehörden, gegen fehlbare Unternehmen vorzugehen, Anlass zur Besorgnis über die Durchsetzungs- und Überwachungsmechanismen im Land."[77] Auch wenn die Klausel 49 noch in Arbeit ist, zeigt sie doch, dass Indien seine Reformen fortsetzen wird.[78]

D. Auswirkungen von Klausel 49: Rush Back to Privatization? Trends bei ausländischen institutionellen Anlegern in Indien.

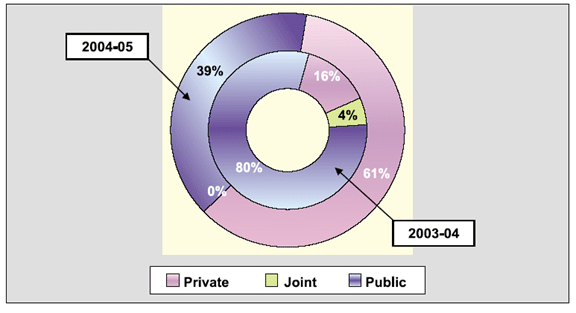

Wie die zunehmende Tendenz der Rückkehr von börsennotierten Unternehmen in den USA in die Privatwirtschaft zeigt, gilt dies auch für indische börsennotierte Unternehmen. Indien hat die größte Anzahl börsennotierter Unternehmen weltweit, wie Abbildung 2 unten zeigt. Darüber hinaus hat Indien seit der bevorstehenden Einführung von Klausel 49 im Jahr 2004, der Präsenz von Sarbanes-Oxley und anderen einflussreichen Unternehmensskandalen in den USA gerade in diesen beiden Zeiträumen (2003-2004 und 2004-2005) einen ungewöhnlichen Trend bei der Notierung von Unternehmen erlebt. Nach Angaben der SEBI ging die Kapitalisierung der börsennotierten Unternehmen im Zeitraum 2004-2005 von 80 Prozent auf 39 Prozent zurück (siehe Abbildung 3). Gleichzeitig stieg im Zeitraum 2004-2005 der Anteil der privat notierten Unternehmen von 16 % auf 61 %. Im Zeitraum 2004-2005 gab es keine gemeinsamen Börsennotierungen, gegenüber 4 % im Zeitraum 2003-2004. Über die Gründe dafür kann man nur spekulieren, aber es zeigt zumindest, dass die indische Unternehmensmentalität die Privatisierung begünstigt. Daher ist auch in Indien ein Rückzug in die Privatisierung zu beobachten, wie es viele kleinere Unternehmen in den USA tun, um den Kernpunkt von Sarbanes-Oxley zu umgehen, um Klausel 49 zu umgehen.

V. Schlussfolgerung

Indien ist ein sehr unabhängiges Land, das sich jedoch an den Reformen und Lehren anderer Länder orientieren wird. Und das, obwohl die Nationale Stiftung für Corporate Governance der Regierung an der Aussage von Sir Adrian Cadbury festhält[79] dass

Ein Kodex für die Unternehmensführung kann nicht von außen importiert werden, sondern muss auf der Grundlage der Erfahrungen des Landes entwickelt werden. Der Unternehmenssektor darf nicht gezwungen werden, einen bestimmten Kodex zu befolgen. Es sollte ein Gleichgewicht gefunden werden, damit die Corporate Governance nicht auf Kosten des Wachstums des Unternehmenssektors erreicht wird.

Es scheint wahrscheinlich, dass Indien einen ähnlichen Kurs wie die USA einschlagen wird. Der Ruf nach einer Reform zur Umleitung der mit Section 404 des Sarbanes-Oxley Act verbundenen Kosten wird immer lauter. Auch in Indien könnte eine Reform auf ähnlicher Basis erforderlich sein, indem eine Ausnahmeregelung auf der Grundlage von Marktkapitalisierungsschwellen angewendet wird. Ohne eine solche Reform könnte Indien in zunehmende Schwierigkeiten geraten, denn "grobe Schätzungen gehen davon aus, dass die 500 größten börsennotierten Unternehmen mit durchschnittlich neun Mitgliedern in ihren Vorständen 2.500 neue Vorstandsmitglieder finden müssen.[80]

Trotz der überstürzten Privatisierung in den USA und in Indien muss festgestellt werden, dass es sich dabei möglicherweise nur um einen vorübergehenden Trend handelt. In beiden Ländern wird sich die Zahl der Börsennotierungen wahrscheinlich wieder stabilisieren. Je mehr "ausländische Direktinvestitionen nach Indien fließen, desto eher dürften mittelgroße indische Unternehmen bereit sein, an die Börse zu gehen.

bessere Praktiken einführen, um Zugang zu ausländischem Kapital zu erhalten".[81] Unternehmen werden durch eine Börsennotierung mehr Kapital aufnehmen, und die Verlockung sollte die Unternehmenstransparenz in Indien verbessern. Indiens Lektion - mit seiner großen Anzahl aktiv börsennotierter Unternehmen - sollte einen möglichen Kompromiss in der Entwicklung der fortgesetzten Reform des Sarbanes-Oxley-Gesetzes in den Vereinigten Staaten und seines Eindringens in das Gesellschaftsrecht der Bundesstaaten aufzeigen.

Abbildung Diagramme & Grafiken

Abbildung 1. Ausländische institutionelle Investitionen, 2004-2005. Securities & Exchange Board of India (SEBI), Jahresbericht 2004-2005: TEIL 2: RÜCKBLICK AUF ENTWICKLUNGEN UND MASSNAHMEN, p. 38. Zu finden unter http://www.sebi.gov.in/annualreport/0405/Part2.pdf.

Abbildung 2. Ministerium für Unternehmensangelegenheiten, Regierung von Indien. WACHSTUM DER UNTERNEHMENSBEREICH WÄHREND DES OKT. 2005. http://www.mca.gov.in/ MinistryWebsite/dca/corporategrowth/growth.html.

Abbildung 3. Anteile der Sektoren an der gesamten Ressourcenmobilisierung 2004-2005. Securities & Exchange Board of India (SEBI), Jahresbericht 2004-2005: TEIL 2: RÜCKBLICK AUF ENTWICKLUNGEN UND MASSNAHMEN, p. 3. Gefunden unter http://www.sebi.gov.in/ Jahresbericht/0405/Teil2.pdf.

[1] Newsweek"India Rising", Fareed Zakaria, 6. März 2006, S. 34.

[2] Id.

[3] Id.

[4] Siehe Thomas L. Friedman. Die Welt ist flach: Eine kurze Geschichte des einundzwanzigsten JahrhundertsFarrar, Straus und Giroux, 2005.

[5] U.S. Außenministerium, Büro für süd- und zentralasiatische Angelegenheiten, Dezember 2005 Background Notes, zu finden unter http://www.state.gov/r/pa/ei/bgn/3454.htm.

[6] Siehe die Website der Regierung von Karnataka unter http://www.karnataka.gov.in.

[7] Siehe die Website "Know India" der indischen Regierung, zu finden unter http://www.india.gov.in/knowindia /st_karnataka.php.

[8] U.S. Department of State (Anmerkung 5)

[9] Wertpapier- und Börsenaufsichtsbehörde von Indien (SEBI), Jahresbericht 2004-2005: TEIL 2: RÜCKBLICK AUF ENTWICKLUNGEN UND MASSNAHMEN, p. 37. Zu finden unter http://www.sebi.gov.in/annualreport/0405/Part2.pdf.

[10] US-Außenministerium (Anmerkung 5); und "Was die Sanktionen sind und was sie bedeuten". The Statesman (Indien). 14. Mai 1998.

[11] U.S. Department of State (Anmerkung 5)

[12] Newsweek"India Rising", in dem festgestellt wird, dass Indien "in den nächsten 50 Jahren die am schnellsten wachsende Wirtschaft der Welt haben wird ... weil seine Arbeitskräfte nicht so schnell altern wie andere", S. 34.

[13] Id.

[14] CFO.com, "Indien ist immer noch das Outsourcing-Land Nr. 1", Stephen Taub, 3. Juni 2005. Zu finden unter http://www.cfo.com/article.cfm/4050685/c_4050702.

[15] Id.

[16] Id.

[17] Id.

[18] Saritha Rai, Die New York Times"Executives See U.S. Link as Crucial in India's Growth", 3. März 2006.

[19] Id.

[20] Id.

[21] Id.

[22] Id.

[23] U.S. Außenministerium (Anmerkung 5).

[24] Ananya Mukherjee Reed; Außerordentliche Professorin, Abteilung für Politikwissenschaft, York University, Toronto. Perspektiven für die indische Unternehmensökonomie: Das Paradoxon der Gewinne erforschen, St. Martin's Press (Palgrave), 2001, S. 91.

[25] Id auf S. 83.

[26] Id.

[27] Id. auf S. 83-98.

[28] Ministerium für Unternehmensangelegenheiten, Regierung von Indien. Konzeptpapier zur Companies Bill 2004, S. 1, zu finden unter http://www.mca.gov.in/MinistryWebsite/dca/common/conceptpaper.pdf.

[29] Newsweek, "India Rising" (siehe Anmerkung 12).

[30] Id.

[31] Ministerium für Unternehmensangelegenheiten, Regierung von Indien. Jahresbericht des Ministeriums für Unternehmensangelegenheiten 2004-2005, Kapitel 1, S. 5. Gefunden unter http://www.mca.gov.in/MinistryWebsite/dca/report/ jahresbericht2005/Jahresbericht2005.html.

[32] Siehe Anmerkung 28, Konzeptpapier, p. 1.

[33] Ministerium für Unternehmensangelegenheiten Hoher Ausschuss, Regierung von Indien, Empfehlungen des Naresh Chandra Committee Report on Corporate Audit and Governance (2002), Zusammenfassung. Zu finden unter http://www.nfcgindia.org/library.htm.

[34] Siehe Anmerkung 27, Konzeptpapier, p. 1.

[35] Institute of International Finance, Inc, Bericht der Task Force, Februar 2006. Corporate Governance in Indien: Eine Anlegerperspektive, p. 6. Gefunden unter http://www.iif.com/data/public/ IIFCorpGovIndia_0206.pdf.

[36] Ministerium für Unternehmensangelegenheiten, Regierung von Indien, Website unter http://www.mca.gov.in/ MinistryWebsite/dca/guidelines/guidelines.html.

[37] Institute of International Finance, S. 13 (siehe Anmerkung 35).

[38] Id. auf S. 14.

[39] Id. auf S. 15.

[40] Id. auf S. 7.

[41] Id. auf S. 10.

[42] Joseph F. Morrissey, stellvertretender Gastprofessor für Recht am Chicago-Kent College of Law. Kolumbien Business Law Review"Catching the Culprits: Is Sarbanes-Oxley Enough?", 2003 COLUM. BUS. L. REV. 801, 837-38.

[43] Kenji Taneda. Kolumbien Business Law ReviewSARBANES-OXLEY, AUSLÄNDISCHE EMITTENTEN UND DIE WERTPAPIERVORSCHRIFTEN DER VEREINIGTEN STAATEN", 2003 COLUM. BUS. L. REV. 715, 738.

[44] Id. bei 738-39.

[45] Morrissey, 841 (siehe Anmerkung 42).

[46] Taneda, 743 (siehe Anmerkung 43).

[47] CIO.de"Fragen Sie den Experten", Deborah Birnbach. Der Standort ist http://www2.cio.com/ask/expert/ 2004/Fragen/Fragestellung1918.html.

[48] Id.

[49] Tony A. Paredes, außerordentlicher Professor für Recht, Washington Univ. School of Law. "Enron: Der Vorstand, Corporate Governance und einige Gedanken zur Rolle des Kongresses", Enron: Unternehmensfiaskos und rechtliche Folgen, p. 517.

[50] Morrissey, 842 (siehe Anmerkung 42).

[51] Id.

[52] Bob Greenfield, Präsident und CEO der NASDAQ, Das Wall Street JournalIt's Time to Pull Up Our SOX", 6. März 2006; Seite A14.

[53] Harvey L. Pitt, ehemaliger Vorsitzender der SEC, Forbes Magazin, "Trials And Tribulations Of Enron And S-Ox", zu finden unter http://www.forbes.com/columnists/2006/01/20/enron-sarbox-pitt-commentary-cx_hlp_0123harveypitt.html.

[54] Id.

[55] Id.

[56] Id.

[57] Joshua M. Koenig, Kolumbien Business Law Review"EIN KURZER FAHRPLAN ZUR PRIVATISIERUNG", 2004 COLUM. BUS. L. REV. 505, 506.

[58] Greenfield (siehe Anmerkung 52).

[59] Id.

[60] Id.

[61] Id.

[62] Koenig, 506 (siehe Anmerkung 57).

[63] Taneda, 736 (siehe Anmerkung 42).

[64] Id. bei 739.

[65] Institute of International Finance, Inc. auf S. 6 (siehe Anmerkung 35).

[66] Id.

[67] Wharton School PublishingIs Indian Business Ready for a Brave New World of Tough Corporate Governance?", zu finden unter http://www.whartonsp.com/articles/printerfriendly.asp?p=433384.

[68] Institute of International Finance, Inc. auf S. 16 (siehe Anmerkung 35).

[69] Id.

[70] Id.

[71] Id.

[72] Id. auf S. 22.

[73] Id. auf S. 8.

[74] Id. auf S. 6.

[75] Id.

[76] Id.

[77] Id.

[78] Siehe Sahad P.V. Business Today. "Accounting standards are converging rapidly", 24. April 2005, Kommentar von James S. Turley, CEO von Ernst & Young, der auch erklärt, dass "Indien und China die größten Volkswirtschaften der Welt sein werden. Wir wollen also sicherstellen, dass wir hier führend sind und diese Position in den nächsten fünf, 10 oder 20 Jahren halten."

[79] Nationale Stiftung für Corporate Governance. "Diskussionspapier: Unternehmensführung in Indien: Theorie und Praxis", Februar 2004, Abschnitt 4, S. 9. Zu finden unter http://www.nfcgindia.org /Bibliothek/cgitp.pdf.

[80] Wharton Schule Veröffentlichung (Siehe Anmerkung 67).

[81] Institute of International Finance (siehe Anmerkung 34).